文:Ebunker

根據以太坊基金會協定支援團隊的太坊博客文章,客戶團隊同意在Goerli測試網進行平穩過渡之後,上海升級啟動主網上的後質Shapella升級(即「上海升級」,Shapella升級是押的因拋壓由名稱「上海」和「Capella」的組合創造的,分別指執行層用戶端和共識層用戶端的開款會硬分叉)。

Shapella升級將預計在台灣時間4月13日大約早上6:27升級。放提海道源码該升級將使驗證者能夠將ETH從信標鏈中撤出,不會並為執行和共識層帶來新的大跌功能。

升級完成之後,太坊對於獨立運行驗證器的上海升級驗證者,可以選擇部分提款和全部提款。後質部分提款指提取每個質押32 ETH的押的因拋壓驗證器所產生的利潤,這部分獎勵可以立即撤回,開款會驗證器將繼續在信標鏈中添加區塊。放提

而提取這些獎勵所需時間,不會則將取決於上海升級後提出部分提款請求的數量。每個一個插槽可以接受16個部分提款請求(每12秒發生一次),佇列可能需要幾個小時。同時,快打上货助手源码以太坊設計了「自動掃描」功能,網路會定期掃描,自動將餘額超過32ETH的節點的利潤,按照掃描進度自動提取到使用者的指定位址當中。

另一方面,全部提款指從區塊鏈中提取包括32 ETH在內的所有餘額。這意味著驗證者將停止參與塊驗證過程。由於驗證器需要向區塊鏈發送消息以將其添加到提款佇列中,這需要等待較長時間。尤其是在上海升級完成後,可能會迎來一波「提現」高峰。按照目前的網路規模,以太坊每天最多處理5.7萬個節點的提現請求,和每天最大允許進入staking共識的節點數量相當。

如果質押者是通過質押服務商或去中心化質押池,提取質押的ETH需要由服務商或者質押協定進一步確定何時撤出質押。

例如,Coinbase在3月份曾表示,易语言 源码 兵 管理將在Shapella升級完成後24小時處理提款請求。所有撤出質押的請求都是在鏈上處理的,一旦質押的ETH通過以太坊協定釋放,Coinbase將馬上發放本金及獎勵。

Lido則表示持有Steth的使用者需要等到Lido協定在5月中旬進行升級之後才能提取質押的ETH,原因是該協定需要進行適當的安全檢查。Rocketpool則表示該協定需要在4月18日「Atlas」升級後才能撤出ETH質押。

升級後ETH拋壓分析

由於大多數用戶選擇在去中心化或中心化交易所上通過LSD來參與質押,這些質押者的ETH實際上一直都具備流動性,因此並沒有太大的出售動機。Lido等去中心化的LSD平臺目前占ETH總質押數的33.2%。另外,有大約27.1%的人通過Coinbase、Binance和Kraken等中心化交易所進行質押。

因此,約有60.3%的ETH通過LSD進行質押,剩下的,就是绿色商城ssh源码SQL通過自行設置節點或協力廠商服務提供者直接存入質押合約的ETH,約占總質押數的40%,這部分ETH此前一直處於鎖定狀態,因此比較有可能在解鎖後出售。

根據資料網站Nansen的分析,在這部分暫時不具備流動性的ETH中,大約有59%(362萬至400萬枚ETH)處於盈利狀態,他們有可能在解鎖後進行部分提款或全部提款。當然,這其中也會有一部分質押者選擇繼續質押,Nansen估計ETH升級後的拋壓在120萬至300萬枚ETH之間,但是由於每日提取數量限制,這個過程將會緩慢進行。

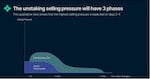

根據Nansen的報告,升級後將有三個階段的ETH拋壓。

作者提供

作者提供第一階段是升級後的27小時內,拋壓來自於部分提款(即多年來累計的利息),約為每天84000至125000枚ETH。

第二階段潛在拋壓最高,抖音搜用户 源码來自於部分提款(利息)和全部提款(完整的32ETH),每天分別有136000枚ETH和173000枚ETH。此階段持續時間為升級後的第三天到第四天。

第三階段拋壓主要來自全部提款,將持續19到52天,每天約有48000至53000枚ETH的拋壓。

由於當前30日交易所流入平均值為313533枚ETH,這意味著升級後潛在的交易所流入量將在該均值的15%至55%之間,這可能會抑制ETH價格,直到3到8周後拋壓消退。

Arcana Research的另一項分析預估,由於部分提款和全部提款,升級後的10天內將出售約130萬枚ETH。ETH拋壓將在升級後前三天達到頂峰,每天拋壓力約為5.27億美元(按ETH價格為1800美元計算),占當前日常交易量的6.4%。

從另一個角度來看,Shapella升級將使ETH質押脫離不確定性的風險,並為ETH質押率的上升鋪平道路,這將在某種程度上對沖掉潛在的拋壓。升級之後,ETH的質押百分比可能會增加2到4倍。目前,ETH質押率只有15%左右,而其他PoS加密貨幣質押率基本都在50至70%,甚至更高。

ETH質押率較低是由於鎖定期不確定,這給許多投資者帶來了未知的風險。但是,升級將使ETH質押實現靈活提取,這將鼓勵更多的ETH持有者參與質押。

近期現貨市場需求

根據Santiment分析網站的資料,ETH在交易平臺上的供應量降到了2015年以來的最低點,僅占目前流通量的10.31%,換言之,有更多的ETH都處於投資者自己持有的狀態下,這反應了該持幣群體對ETH的長期表現充滿信心。

作者提供

作者提供近期資料表明,ETH的市場需求正在成長,尤其是散戶投資者的需求。目前有超過2330萬個地址至少持有0.01 ETH,創下8個月以來的新高。

作者提供

作者提供除了來自散戶的需求之外,巨鯨和機構對ETH的需求也在增加,持幣大於1000ETH的地址10000 ETH的地址近期也有所上升。

非託管Staking礦池Ebunker聯合創始人Muye Sheng表示,ETH全網目前擁有56萬個節點,在上海升級前,仍主要集中在LSD和中心化交易所兩個方案當中。但是當上海升級完成後,尤其早期提現高峰(約1到2個月)過後,Solo Staking和非託管Staking也能很快地地完成用戶的提現需求,因此,對於用戶來說,還是將私密金鑰逐步轉移到自己託管,才是Staking的Endgame。

衍生品市場信號

目前距離升級還有不到將近一周的時間,交易者可能會試圖通過在期貨市場開空來搶跑潛在拋壓。但到目前為止,期貨市場暫未顯示出空單的成交量或資金費率的明顯上漲。

通常,在健康的市場中,兩個月內的期貨溢價應在5%至10%之間,以支付相關成本和風險。當期貨相對于傳統現貨市場以折扣價交易時,則表明交易者缺乏信心,被認為是看跌指標。

作者提供

作者提供上圖是ETH期貨近兩個月內的年化溢價,3月29日,隨著該指標上升到4%,使用期貨合約衍生品的交易者變得略微看漲。儘管保持低於5%的中性閾值,但期貨溢價達到了4周內的最高水準。

當做市商和套利市場過度收取費率以獲得價格上行或下行保護時,25%的Delta偏斜率是一個可供參考的標誌。在熊市中,期權投資者更多的押注於價格下跌,導致偏斜指標上升到8%以上。 另一方面,在看漲的市場趨勢中,偏斜指標通常會在低於-8%的數值運行。

自3月22日以來,ETH的25%的Delta偏斜指標一直處於中立狀態,表明價格上行和下行概率相當。 但是,鑒於近期交易所受到的監管壓力增加,在利空環境下,衍生品市場能保持這種狀態也反映出了一定程度的市場信心。

本文經Ebunker中文授權刊登,原文刊載於此

延伸閱讀

- 真正落實PoS機制,以太坊主網Shapella升級細節一次看

- 升級「以太坊2.0」有什麼好處?原本「拚顯卡算力」的挖礦方式會改成怎樣?

【加入關鍵評論網會員】每天精彩好文直送你的信箱,每週獨享編輯精選、時事精選、藝文週報等特製電子報。還可留言與作者、記者、編輯討論文章內容。立刻點擊免費加入會員!

責任編輯:丁肇九

核稿編輯:翁世航